近來接連收到幾封讀者的來信,

內容大致如下:

「畢大您好,收看您的專欄也有一段時間了,

美股市場我也有作了一點功課,但依舊不知從何下手,

有個重要的問題想問您,

像是台股現在快要萬點了,

而美股道瓊工業指數也超過兩萬點,

現在進去買股票不就是追高嗎?

況且玩台股的人久了都知道,萬點幾乎是個天險,

人人都是想要等在7000點或6000點以下才要買進台灣50ETF,

美股不是一樣的道理嗎?

會不會直接等道瓊跌到一萬5再來買比較安全。」

最近美股驚驚漲,指數一天比一天高,

除了道瓊漲破兩萬點這個整數關卡之外,

標準普爾五百指數、納斯達克指數

也紛紛創下歷史高點。

而且創下歷史高點還不夠,繼續往更高峰邁進。

彷彿沒有最高,只有更高。

因此,就有些朋友會擔心,

會不會重演2000年科技泡沫化的悲劇?

畢竟,2000年時納斯達克指數最高還不到5100,

現在納斯達克指數都已經5800點了!

高這麼多,真的沒問題嗎?

有個想法與觀點很有趣,

請各位讀者不妨先試想看看,

台股現在9800點左右,跟以前相同點位相比,

你覺得大多數公司是漲的還是跌的?

答案很明顯,除了少數幾家公司外,

超過六成以上的公司股價都很低,

甚至比加權指數6000點時還要低。

從這邊去切入,接著讓我們看看美股市場!

溫和的通膨對經濟是好事

首先,我們先來看看幣值。我們都知道,溫和的通膨對經濟有利。

通縮反而才是經濟的陷阱。

從2000年後經過了17年,幣值到底稀薄了多少呢?

簡單的說,2000年的100美元跟2017年的100美元,

會是一樣的價值(購買力)嗎?

我們用美國的「核心消費者物價指數」來當作一個參考。

由圖中可以看到,2000年時,這個指數的數值約在170。

而經過17年後的現在,這個指數來到了250左右。

成長了47%。也可以說,錢幣變薄了47%.....。

為什麼會用「物價指數」來衡量股價指數?

因為「股價指數」是由「一堆公司的股價」算成的。

而「股價」就是「一股多少錢」,單位是「美金」。

每一股,代表著公司背後的淨資產(股權 = 資產 - 負債)。

假如蘋果公司一股的淨資產是一顆紅通通的美國大蘋果,

而蘋果公司一股的股價是1塊錢美金。

經過了通膨後,

現在要拿1.5塊錢美金才能換到一股蘋果的股票,

可是一股蘋果的股票還是能換到一顆紅通通的美國大蘋果。

假如每股的淨資產沒變,只要錢變薄,

股價就會上升,大盤指數也就會上升。

依此類推,如果直接用現在變薄的幣值來推算2000年的納斯達克指數,

那當時的歷史高點應該是7300多點。

「7300點」只是個大概的估算,

但是足以看出至少現在的納斯達克指數,

離當時的泡沫高點還有一段距離。

我們來看看另外一個重要指數:

「標準普爾500指數」的本益比如何。

(資料來源網站:http://www.multpl.com)

可以看到,目前整個S&P500的本益比,

距離泡沫破滅前的本益比也有一段差距。

由以上皆可看出,美股大盤還不到「泡沫破滅」的時候。

所以這代表現在可以買進嗎?

別急。

雖然大盤離泡沫破滅還有一段距離,

但最近有個不確定因素 - 升息。

(當然,川普總統也是個很不安定因素)

升息對於負債累累的公司影響是?

我們都知道2008年發生了金融海嘯,當時美國聯準會為了拯救情況緊急的局面,

不得已開啟了印鈔機,而且還一印再印。

QE1...QE2...QE3...

而且後來各國也如法炮製,

中國、歐央、日央都一樣。

讓公司能夠用很便宜的資金去擴張和增產。

只不過2017年的現在,聯準會要升息了,

而且聽說是「2到3次的升息」。

本來只要1塊錢的利息,現在要付1.5塊了。

(此數字只是舉例)

這直接代表成本增高,淨利下降。

此時,那些負債較高、利息支出較重的公司,

會受到更大的影響。

因為這代表他們將承擔更大的成本壓力。

而當然,升息通常代表聯準會對經濟投下信任票,

因此,如果該公司真有競爭力,

那它的營收將會隨著經濟擴張而提升,

最後重新回到淨利上漲、股價上漲的軌道。

那麼美股中哪些公司利息支出較為沉重呢?

我們一樣用之前曾提過的CNBC股票搜尋器來查詢。

查詢之前,跟各位介紹一個指標:「利息覆蓋率」(Interest Coverage)

這個指標是用公司的「稅前、息前、折舊前淨利(EBITDA)」,

去除以公司的利息支出。

如果一間公司的利息覆蓋率越高,代表它的淨利高過利息支出越多,

也就越能應付升息帶來的成本壓力;

反之,如果利息覆蓋率越低,那它的淨利可能比利息支出高不了多少。

所以,我們要找的就是「利息覆蓋率較小」的股票。

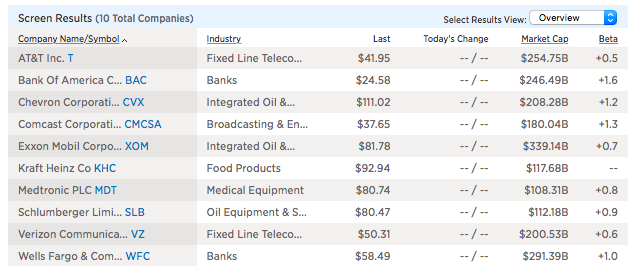

我們設定幾個條件:

1.S&P 500成份股

2.市值大於1,000億美金

3.利息覆蓋率小於6

(您也可以設定成小於7或8,數字越大,公司越多)

結果如下:

由於我們設定為S&P500成份股,

又是千億市值以上的大公司,

所以出來的都是比較知名的公司。

其中包含了兩間金融巨頭:美國銀行(股票代號:BAC)和富國銀行(股票代號:WFC)。

升息一方面可能帶來較高的成本壓力,

卻也能讓這些金融巨獸多賺些利差。

因此,升息對他們的影響反而是未知數。

金融業暫時先撇除不談。

倒是出現了三間大型石油公司--

雪弗龍(股票代號:CVX)、

艾克森美孚(股票代號:XOM)、

斯倫貝謝(股票代號:SLB)。

去年八月,就有出現「石油公司負債苦撐」的新聞,

(連結在此)

所以石油公司被挑選出來,並不意外。

上圖為這三家大型公司與大盤SPY的走勢比較圖

還有兩大通訊巨頭:

威訊(股票代號:VZ)、和AT&T(股票代號:T)也在篩選之內。

如果升息幅度過大,持有這些公司股票的朋友得多加小心。

如果喜歡這篇文章的話,快分享給更多朋友吧!

目前美股還未泡沫,倒是面臨了升息的風險。如果升息幅度過猛,持有CVX、XOM、SLB、VZ、T的朋友,得多加留意。

或許您對更多美股文章有興趣

美國之後換日本現在輪歐洲了--市場到底缺多少錢?

全球化讓年輕人跑光了,資金也是

22歲賺到歐元市場的暴利,是奇蹟?抑或是危機?

買下地球系列--美股ETF國際代碼整理(前進海外必備)

進入美股市場新手最需要知道的五件事

0 意見:

張貼留言